微信掃碼咨詢

近年來,我國以跨境電商為代表的貿易新業態快速發展,作為一種新型進出口貿易方式,跨境電商的支付結算方式與傳統貿易區別較大。

以跨境電商為代表的貿易新業態呈現出快速發展的勢頭,尤其是2020年受全球疫情的影響,其線上化交易的優勢不斷發揮,逐步成為進出口企業和從業個人拓展境外市場、穩定外貿增長的重要渠道。

據海關總署最新數據顯示,2020年前三季度全國跨境電商監管平臺進出口增長高達52.8%,Amazon、Wish、 eBay、Lazada以及速賣通、敦煌網等境內外電商在一般貨物貿易項下消費品類進出口業務中扮演著日趨重要的角色。

跨境電商支付業務具有小額、高頻和支付渠道復雜的特點,與傳統進出口貿易貨款結算區別較大。如何按照“了解你的客戶”、“了解你的業務”和“盡職審查”的展業原則,在做好外匯監管和反洗錢工作的同時,服務于貿易新業態的發展,對于落實疫情當下我國“穩外貿保就業”政策具有非常重要的意義。

一、跨境電商支付模式分析

1.跨境電商主要的支付模式

跨境電商支付模式根據交易主體性質的不同,主要分為B端(企業)和C端(個人)兩種支付模式。其中,B端項下的支付模式與傳統的一般貿易較為類似,大都采用銀行常規的如T/T、信用證、托收等國際結算模式。今年海關總署在2020年75號公告中,增列了海關監管方式代碼“9710”(跨境電商B2B直接出口)和 “9810”(跨境電商出口海外倉),進一步規范了跨境電商B2B出口。總體來看,跨境電商B端項下的支付模式可參照經常項下的結算業務進行管理,風控難度相對較低。

C端是目前跨境電商主要的業務場景,個體工商戶和部分小微企業也通過C端的方式開展交易。C端主要通過小額包裹或者海外倉、保稅倉等實現國際間的商品配送,與傳統一般貿易模式區別較大,相應的跨境資金收付目前主要有3種模式:

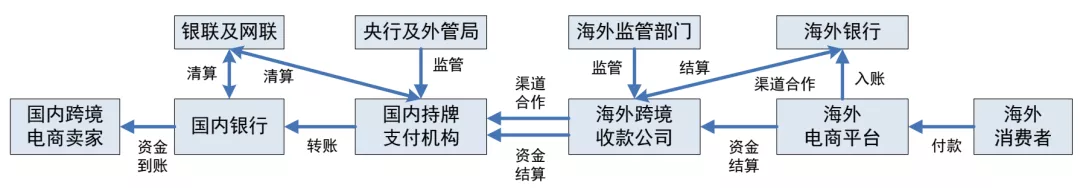

目前最常規的是由擁有跨境支付牌照的支付公司,通過境內外銀行的清算渠道,為B2C跨境電商賣家提供境外電商平臺收款、跨境資金清算等服務。

圖1:支付機構B2C跨境電商資金清算業務流程

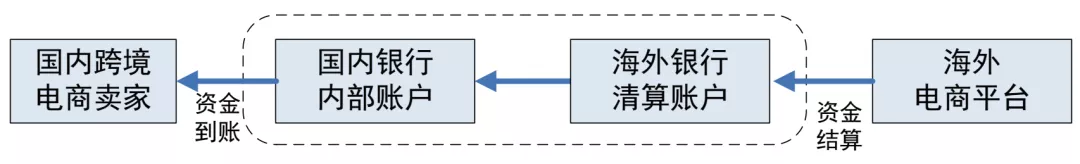

隨著跨境電商支付業務的快速發展,近年來越來越多的銀行不再局限于與支付機構的合作模式,而是通過API直聯電商平臺,直接憑交易電子信息為市場主體辦理跨境資金收付。

圖2:銀行B2C跨境電商資金清算業務流程

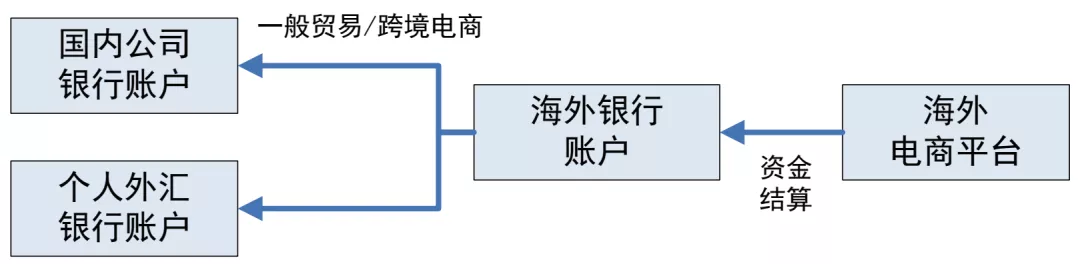

同時,也有少量的跨境電商通過在國外設立公司,開立國外銀行的賬戶,并綁定跨境電商平臺收款,實現跨境資金收付。這種模式能夠較好的享受國家出口退稅政策,適合財務管理較為規范,有一定規模的客戶。

圖3:企業海外B2C跨境電商資金清算業務流程

由于跨境電商平臺交易數據體量巨大,且跨境支付鏈條冗長復雜,B2C跨境電商支付業務一直都存在著較大的洗錢風險隱患,是監管部門長期關注的重點。

2.跨境支付機構

跨境支付機構在跨境電商收款中起到了十分重要的橋梁作用,跨境支付機構主要分為境內和境外兩種,境外目前較為知名的海外收款公司有PingPong、Payoneer、AirWallex和國內的連連支付等。他們大都申領了如美國MSB、歐盟FPI、澳大利亞AFS、日本FSA和香港地區MSO等牌照,受當地法律法規管轄。國內的B2C賣家向上述跨境收款公司提交個人或公司的身份證、營業執照、商業登記證等信息后,能夠獲取當地海外賬戶,供跨境電商平臺或者自建站等海外收款使用。

在境內的支付機構方面,2019年國家外匯管理局在總結前期支付機構跨境外匯支付業務試點經驗的基礎上,制定了《支付機構外匯業務管理辦法》(匯發〔2019〕13號),進一步便利了跨境電商結算,強化了跨境資金流動風險管理,為促進支付機構外匯業務健康發展提供了指導。同年,外匯管理局按照新規要求,對全國擁有外匯支付牌照的第三方支付機構重新進行了名錄登記,首批通過驗收的支付機構包括支付寶、財付通、連連支付、匯付天下、易寶支付、通聯支付、拉卡拉和盛付通等。持有外匯牌照的支付機構可以根據外匯管理局名錄登記范圍,開展包括貨物貿易、留學教育、航空機票、酒店住宿、國際運輸、旅游服務、國際展覽、國際會議和軟件服務9個領域的跨境支付業務。

二、跨境電商支付風險管理

跨境電商支付業務需要建立覆蓋跨境電商交易全流程的事前準入、事中監控與核查、事后管理與處置等風險管理措施,有效防控跨境支付業務風險。

1.跨境電商支付面臨的主要挑戰

跨境電商業務不同于傳統的一般進出口貿易,物流多為小額包裹,訂單及支付主要通過互聯網線上渠道,交易數據體量巨大且瑣碎。由于交易信息分布在電商平臺、物流企業和支付機構等不同的交易主體中,難以有效的進行單據匹配和數據還原,大大增加了支付機構和銀行識別交易主體、甄別交易真實性的困難。

此外,冗長的支付鏈條往往涉及到境內外不同的支付機構和合作銀行,資金的真實來源和去向往往難以得到有效穿透,極易滋生合同單據造假、逃匯、刷單及地下錢莊等違法行為。從目前公布的一些典型案例來看,存在著一些不法分子試圖通過偽造跨境交易數據,假借跨境購物等名義將國內資金分批次、分時段匯往境外,用于境外非法賭博、炒金炒匯等。

國家外匯管理局近年來公布的違規案例中,有多起處罰事件涉及第三方支付公司違反外匯管理規定。外匯管理局作為監督檢查機構,重點關注跨境交易的真實性,嚴查將資金違規用于跨境賭博、電信網絡詐騙以及非法逃匯等違法行為。例如,2018年深圳智付因涉嫌為香港多家非法從事外匯、貴金屬等杠桿交易的網絡平臺提供跨境支付服務,以及未按照規定報送財務會計報告和統計報表等行為,被直接吊銷跨境支付牌照,成為近年來處罰最重的案例。同年8月,連連支付因違反規定將外匯匯入境內等多項違規行為,被處以221萬元罰款。

2.跨境交易主體準入審核

跨境交易主體KYC審核是開展跨境支付業務的核心所在,是業務風險的第一道關口。支付機構和銀行均需建立起完整的交易主體準入、巡檢和退出管理機制,應嚴格審核交易主體身份信息的真實性、合法性,并定期核驗更新。支付機構和銀行應充分評估交易主體洗錢風險,制定相應的反洗錢風險評估細則,科學的劃分客戶風險等級,將盡職調查貫穿于客戶的全生命周期管理。

對于境內交易公司主體,除需采集企業名稱、地址、經營范圍、進出口名錄和交易網站等基礎信息外,還需通過查詢外部征信系統、工商登記信息和法院訴訟等方式,對商戶進行輔助查驗,以確保交易主體的真實性和合規性。

對于境內交易個人主體,可通過公安部身份認證信息系統和銀聯等通道對個人客戶的身份信息、支付賬號信息進行真實性和一致性驗證,同時還應關注其是否在外匯管理局關注名單內,是否有螞蟻搬家、非法購匯等不良記錄。

境外交易主體KYC審核難度相對較高,一是要重點核對境外交易網站、IP地址和銀行賬戶,以及其在境外依法設立或開展經營、社會活動的證明文件等;二是應通過境外地區企業登記服務等開放系統,或國內中信保等機構,對境外交易主體信息進行輔助認證;三是應關注境外客戶是否在FATF、OFAC、UN發布的高風險國家及地區名單內。

3.跨境支付交易真實性審核

B2C貨物貿易項下的業務應建立線上實時監測和線下人工檢查的工作機制,要強化跨境收支業務的真實貿易背景核查,審核確認交易的真實性和合規性,避免違規經營。線上要建立數據模型和系統自動管控機制,能夠逐筆實時監測交易金額、頻率、經營者身份信息和商品價格區間等,并通過建立特殊名單篩查、國別風險管理、異常交易管理、人工落地審核介入等風險管理措施,及時攔截并報送可疑交易。同時,支付機構和合作銀行應明確負面清單管理要求,認真做好對行政處罰名錄、外匯管理局關注和反洗錢名單等的篩查工作。

線下應建立跨境交易抽查機制,應針對不同的交易主體設定不同的抽查比例,要重點核對交易單據、訂單鏈接或網站截圖、物流憑證等,跟蹤交易完成情況。如發現與實際不符的業務,應主動暫停該交易,對于不配合調查的交易主體,應終止服務并納入黑名單管理。

4.跨境交易大額和可疑監測報告

大額和可疑監測報告是監管機構識別非法交易的重要手段,支付機構應嚴格按照中國人民銀行反洗錢工作的要求,重點建立完善的可疑交易識別機制,包括線上線下監測的范圍及內容、檢查頻率、抽查比例、拒絕辦理事項以及報送監管的異常主體個數、異常交易筆數、異常交易金額數量標準等。

三、跨境電商支付未來展望

1.加強金融科技運用,提升跨境支付服務水平

近年來,區塊鏈、人工智能等技術在金融科技領域的應用不斷豐富,中國人民銀行發布的《金融科技(FinTech)發展規劃(2019-2021年)》中,著重提及了金融科技賦能和金融科技對金融風險的防控能力。支付機構和合作銀行應加大金融科技的應用,主動針對跨境交易中的不同行業、不同場景,通過深度學習和數據挖掘,建立起智能反欺詐、反洗錢的合規安全交易平臺,多維度校驗跨境交易數據,完善真實性審核,不斷提升跨境支付服務水平。

2.減少跨境電商支付鏈條,發揮銀行支付結算優勢

支持以跨境電商為代表的貿易新業態發展是銀行貫徹落實“六穩”“六保”的重要舉措,商業銀行應主動擔當作為,依托其在境內外清算渠道的先天優勢,完善與境外電商平臺API直聯的業務模式,進一步拉直跨境電商支付鏈條,強化跨境收支業務的真實貿易背景核查,為出口跨境電商賣家提供更加高效、便捷和安全的跨境收款服務。同時,商業銀行可運用跨境交易大數據的累積,深入分析跨境電商的銷售流水、應收賬款和境外倉儲存貨等經營數據,探索解決中小跨境電商融資難題。

3.加強信息共享,構建一體化的協同監管機制

政府部門可進一步加強海關、支付機構間的信息共享,探索構建一體化的協同監管新模式。一是打通數據源壁壘,實現有效信息交互。利用海關單一窗口和物流公司內部信息,批量接入國際船訊和快遞物流數據,搭建跨境電子商務信息交互平臺,實現信息流、物流和資金流的信息交互,建立對交易環節可監控、可追溯的全口徑監測體系;二是建立跨境支付業務自律管理機制,約束市場參與主體經營行為,形成良性競爭合規經營的良好局面,跨境支付機構與合作銀行有必要實現關注類交易和客戶負面清單等數據的共享,引導行業建立誠實守信的分級風險防范體系,在行業規范和技術標準方面加強合作。

來源 |《貿易金融》雜志2020年12月刊

江蘇銀行國際部總經理 王凱寧

江蘇銀行總行國際業務部團隊經理 楊奇華

13560189272

13560189272  地址:廣州市天河區黃埔大道西201號金澤大廈808室

地址:廣州市天河區黃埔大道西201號金澤大廈808室